Lieber Investor,

dass ich von Saisonalität überzeugt bin, können Sie sich denken. Dass Saisonalität aber andere, weitaus verbreitetere Anlagestrategien hinter sich lässt, hat dann selbst mich überrascht.

Doch genau das sagt eine umfangreiche wissenschaftliche Studie aus, die wohl am weitesten zurückreicht: Sie wertet Daten mit einer Historie bis zu 217 Jahren aus!

Wieso ist die Länge so bedeutend? Wenn Sie als Praktiker Anlagestrategien vergleichen, blicken Sie womöglich nur auf das vergangene Jahr zurück. Der Grund ist einfach: Im Tagesgeschäft stehen Sie unter Druck, zeitnah Gewinne zu erwirtschaften. Wenn Sie stärker akademisch orientiert sein sollten, betrachten Sie wahrscheinlich mehrere Jahre.

200+ Jahre Studie liefert solides Ergebnis

Doch jede Anlagestrategie hat gute und schlechte Phasen: Auch die beste Strategie kann mal zurückhängen, und die schlechteste vorne liegen. Wenn Sie sich dann aufgrund des Vorjahresergebnisses gegen die beste Strategie entscheiden, könnte sich das ungünstig auf Ihr Anlageergebnis auswirken.

Daher ist es so bedeutsam, möglichst lange Zeitreihen zu untersuchen – die langfristig wirksamen Prinzipien des Marktes können Sie so am besten Identifizieren.

Genau das haben die Wissenschaftler Guido Baltussen und Laurens Swinkels von der Erasmus-Universität in Rotterdam zusammen mit dem Robeco-Analysten Pim Van Vliet in einer Studie getan („Global Factor Premiums“, SSRN id 3325720). Sie benutzten sogar Daten, die bis 1799 zurück reichten!

Doch die Daten reichen nicht nur sehr weit zurück. Die Wissenschaftler verwenden auch viele unterschiedliche Zeitreihen: Sie untersuchen insgesamt 68 Märkte aus vier Assetklassen! Diese umfassen Equities, Bonds, Currencies und Commodities.

6 Strategien im Härtetest

In diesen Märkten vergleichen die Studienautoren folgende Anlagestrategien:

• BAB (Betting Against Beta): Gering schwankende Investments werden bevorzugt.

• Value: Diese Strategie geht davon aus, dass fundamental günstige Wertpapiere langfristig eine höhere Rendite erzielen als teurer.

• Momentum: Beim „Cross Sectional Momentum“ wird in die Wertpapiere investiert, die in den letzten 3 bis 12 Monaten gegenüber ihren Mitbewerbern die größte Outperformance erzielt haben (die Anzahl der investierten Werte bleibt weitgehend konstant).

• Carry: Bei dieser Strategie wird bevorzugt in die Investments investiert, die einen hohen kursunabhängigen Ertrag wie Dividendenzahlungen oder Zinszahlungen erzielen.

• Trend: Hier ist der Vergleichsmaßstab im Unterschied Zur Momentum-Strategie die eigene Vergangenheit: Der Investor kauft Wertpapiere, welche in der Vergangenheit eine gute Performance gezeigt haben (die Anzahl der investierten Werte schwankt).

• Seasonality: Die Investoren bevorzugen die jahreszeitlichen Phasen, in denen die Performance eines Investments besonders gut war.

Sie sehen also: Die Autoren berücksichtigen die populärsten Anlagestrategien in ihre umfangreichen Studie.

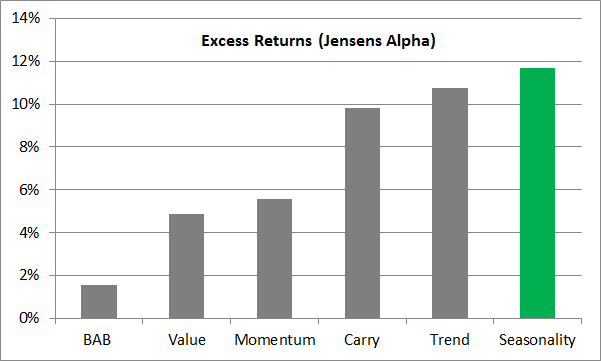

Saisonalität ist die beste Anlagestrategie für Multi Asset Portfolio

Doch wie ist das Ergebnis? Sehen Sie sich dazu das folgende Balkendiagramm an. Es zeigt Ihnen die Überrenditen (Jensens Alpha) über alle vier Anlageklassen (Multi-Asset) mit ihren 68 Märkten und den gesamten Untersuchungszeitraum.

200+ Jahres Studie: Excess Returns des Multi-Asset Portfolios

Die Saisonalität schlägt alle anderen Strategien! Quellen: Guido Baltussen, Laurens Swinkels, Pim Van Vliet

Illustration: Seasonax

Wie Sie sehen, schlägt die saisonale Anlagestrategie alle übrigen! Das ist umso bemerkenswerter, weil weltweit nur recht wenig Mittel in Produkte mit einer saisonalen Strategie investiert sind.

Ganz anders liegen die Verhältnisse beispielsweise bei der populären Value-Anlagestrategie: In diese sind hunderte Milliarden an US-Dollar investiert – aber ihre Ergebnisse sind weit abgeschlagen.

Denken Sie also selbst, handeln Sie nicht nach der Masse! Berücksichtigen Sie die Saisonalität!

Auch risikoadjustiert führt die Saisonalität

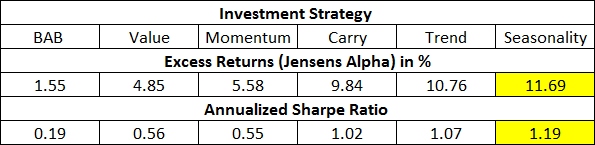

Ich möchte Ihnen aber noch die Ergebnisse im Detail zeigen. In der Tabelle sehen Sie auch die Annualized Sharpe Ratios. Diese berücksichtigen das Risiko.

200+ Jahres Studie: Kennzahlen des Multi-Asset Portfolios

Auch bei den risikobereinigten Renditen liegt die saisonale Strategie vorn. Quellen: Guido Baltussen, Laurens Swinkels, Pim van Vliet Illustration: Seasonax

[1]Die Sharpe-Ratio ist nach ihrem Erfinder, dem Nobelpreisträger William Sharpe, benannt. Sie stellt die durchschnittliche Rendite eines Portfolios dar, die über dem risikofreien Zinssatz pro Einheit der Volatilität liegt (Formel: (Rendite des Portfolios – Rendite des risikolosen Zinssatzes)/Standardabweichung der Überschussrendite des Portfolios). Je größer die Sharpe Ratio, desto attraktiver ist die risikobereinigte Rendite.

Berücksichtigen Sie auch die Saisonalität in Bezug auf Aktien und Anleihen!

Die Studie widerspricht außerdem einem weit verbreiteten Vorurteil, wonach Saisonalität nur für den Handel mit Rohstoffen nützlich ist. Sie zeigt vielmehr, dass Saisonalität in drei der vier untersuchten Anlageklassen, nämlich bei Aktien, Anleihen und Rohstoffen, überdurchschnittliche Renditen erzielt. Es zahlt sich also aus, gängige Vorurteile über Bord zu werfen!

Nutzen Sie die Saisonalität professionell aus!

Die Studie, die mehr als 200 Jahre und 68 Märkte umfasst, unterstreicht, dass eine saisonale Anlagestrategie tatsächlich funktioniert. Sie lässt sogar weitaus populärere Strategien hinter sich – was will man als Anleger mehr?

Die Studie, die mehr als 200 Jahre und 68 Märkte umfasst, unterstreicht, dass eine auf Saisonalität basierende Anlagestrategie tatsächlich funktioniert. Sie lässt sogar weitaus populärere Strategien hinter sich – was will man als Anleger mehr?

Darüber hinaus gibt es noch Spielraum für die Verbesserung des in der Studie verwendeten saisonalen Ansatzes. Die in der Studie verwendete Strategie schreitet beispielsweise auf monatlicher Basis voran. Was aber, wenn z. B. der Kurs einer bestimmten Aktie von der Mitte eines Monats bis zur Mitte des nächsten Monats zu steigen pflegt?

Dann wäre es natürlich sinnvoller, den Handel mit einer solchen Aktie an diesen Wendepunkten zur Monatsmitte auszurichten.

Mit Hilfe der präzisen täglichen saisonalen Charts von Seasonax lassen sich saisonale Trends auf einen Blick erkennen. Darüber hinaus sind detaillierte Statistiken über saisonale Muster mit einem einzigen Mausklick abrufbar. Navigieren Sie einfach zu app.seasonax.com, wo Sie viele Instrumente auch kostenfrei untersuchen können, oder zu Ihrer Seasonax-App in Bloomberg oder Thomson Reuters.

Herzliche Grüße,

Dimitri Speck

Founder and Head Analyst of Seasonax

PS: Saisonalität gehört zum Besten – werden auch Sie als Anleger noch besser!